T3 2023 : Le point sur les créances privées de première qualité

Au cours d’un trimestre calme pour les émissions sur le marché des créances privées de première qualité, les émissions du secteur industriel et des services publics ont contribué à soutenir le volume dans un contexte de baisse des émissions dans le secteur des finances. On observe un redressement éventuel dans la baisse de la demande de créances privées de première qualité depuis le début de l’exercice, alors que les marchés commencent à adopter des anticipations de taux « plus élevés pendant plus longtemps ». En même temps, nous examinons de plus près les titres de créance en infrastructures en raison de l’attention accrue sur la diversification, la gestion des risques et d’autres avantages potentiels de cette catégorie d’actifs.

Marché

L’été est généralement la période la plus calme de l’année pour le marché des créances privées de première qualité. L’année 2023 n’a pas fait exception à cette règle. Le volume du T3 (13,8 G$ US) a été le plus faible de l’année; il a clôturé légèrement en baisse par rapport au volume du T3 2022 (14 G$ US). Les mois de juillet et d’août ont été très calmes, mais le marché s’est légèrement redressé en septembre, les émetteurs et les investisseurs revenant de vacances et se remettant au travail. Le volume cumulatif du marché de 67,6 G$ US est inférieur à celui de 2022 (71,7 G$ US) et de 2021 (75 G$ US), les taux d’intérêt élevés continuant de freiner les offres, surtout dans les secteurs des services financiers et des fiducies de placement immobilier. Les émissions liées au secteur des services financiers ont chuté de 50 % d’un exercice à l’autre. Les émissions dans les secteurs de l’industrie et des services publics ont augmenté par rapport à l’an dernier, ce qui a permis de soutenir les volumes, tandis que le secteur des transports était à la baisse. Malgré la diminution généralisée du volume, nous croyons que les gestionnaires d’actifs évoluent dans un contexte d’occasions prometteuses avec un crédit solide et une valeur relative attrayante. Ça pourrait donner lieu à une répartition favorable cette année.

Outre le ralentissement des émissions dans les services financiers et l’immobilier, d’autres facteurs ont joué sur le marché des créances privées de première qualité. L’un d’eux est que les emprunteurs préfèrent émettre des titres de plus courte durée au lieu de les immobiliser dans des émissions à longue échéance aux taux actuels. Malgré la hausse des titres de cinq ans ou moins, les émissions de titres de sept ans ou plus sont à la baisse d’un exercice à l’autre. L’autre facteur est la diminution du nombre d’émissions, mais elles sont bien plus importantes. Selon nous, une grande partie des émissions importantes sont attribuables aux dépenses en capital ou à des acquisitions, par opposition aux émissions opportunistes des années précédentes, en raison de la faiblesse des taux de base de 2020 et 2021. Le nombre d’émissions importantes (1 G$ US ou plus) a diminué cet été. Il y a eu une seule émission de cette taille au troisième trimestre, contre dix au cours du premier semestre de 2023.

De nombreux facteurs défavorables ont nui à l’offre des émetteurs et à la demande des investisseurs depuis le printemps. D’après nos observations et l’analyse de la conjoncture, les piètres ventes de produits d’assurance ont contribué à réduire les liquidités de placement pour certains investisseurs. De plus, certains émetteurs qui n’avaient pas besoin d’entrer sur le marché ont décidé d’attendre, espéraient une baisse des taux d’intérêt.

Perspectives

Le ralentissement de la demande observé aux trois premiers trimestres est peut-être sur le point de prendre fin. Sur le marché des créances privées de première qualité, la demande de titres de créance traditionnels des secteurs des produits industriels et des services publics a été robuste, en particulier pour les nouveaux émetteurs, parfois avec une sursouscription et un resserrement de prix. Pour les structures plus complexes et les émetteurs financiers, les écarts de prix à la souscription n’ont jamais été aussi grands depuis 2020, principalement en raison de la vague d’émetteurs financiers des deux dernières années. Ce type de marché peut nécessiter une approche rigoureuse, car la valeur relative et la possibilité de négocier les conditions sont moins constantes pour l’ensemble des opérations que ce que l’on voit habituellement. Selon nous, ce genre d’environnement demande un déploiement sélectif de capital de la part des gestionnaires d’actifs.

Nous faisons preuve d’un optimisme prudent, mais la hausse continue des taux obligataires pourrait avoir une incidence négative sur les émissions. En revanche, comme les marchés anticipent maintenant que les taux d’intérêt demeureront élevés plus longtemps, les émetteurs pourraient vouloir entrer sur le marché maintenant plutôt que d’attendre aux trimestres suivants dans l’espoir que les taux redescendent.

Dans la mire: investir dans les infrastructures

Le terme « infrastructures » est un peu devenu un mot à la mode pour les gestionnaires d’actifs qui cherchent à attirer les clients vers une catégorie d’actif alternative. Les gestionnaires d’actifs n’hésitent pas à souligner les avantages potentiels des placements dans les infrastructures, comme la faible corrélation aux marchés publics ou la stabilité du rendement potentiel, même en période de repli. Nous avons toutefois observé un manque fréquent de cohérence chez eux pour définir ce qu’est un actif d’infrastructure.

Gestion SLC considère un actif d’infrastructure comme un actif à longue durée de vie et nécessitant du capital qui est généralement à l’abri des conditions économiques ou, du moins, qui peut bénéficier d’une volatilité atténuée des revenus. Ces actifs présentent de hautes barrières à l’entrée créées par une position sur le marché solide ou protégée attribuable à ce qui suit : (i) concession publique; (ii) réglementation de l’industrie; (iii) droits contractuels directs.

En raison des caractéristiques mentionnées, les infrastructures peuvent généralement bénéficier de flux de trésorerie à long terme stables et souvent contractuels. Si on analyse les marchés, on peut catégoriser ces infrastructures en cinq catégories de titres de créance :

Catégories de titres de créance |

Exemples de types d’actifs |

Production d’électricité |

Parcs solaires et éoliens, projets hydroélectriques |

Infrastructure énergétique |

Transmission, pipelines, installations de gaz naturel liquéfié, stockage d’énergie |

Transport |

Ports, autoroutes à péage, chemins de fer |

Infrastructures sociales |

Partenariats public-privé (PPP) pour les hôpitaux, les tribunaux et les infrastructures hydrauliques |

Infrastructures numériques |

Fibre, centres de données, tours cellulaires |

À titre informatif seulement.

Nous pensons qu’une définition claire et une orientation sectorielle permettent de garantir la rigueur des placements. Cela permet aussi d’éviter l’inclusion d’actifs qui pourraient ne pas avoir les caractéristiques favorables présentées ci-dessus et que nous considérons comme essentiels pour les actifs en infrastructures de base.

Pourquoi investir dans le financement d’infrastructures?

Comme investisseurs, nous voyons les avantages potentiels suivants dans cette catégorie d’actif :

- Diversification – Les flux de trésorerie sont généralement contractuels, réglementés ou encore basés sur une position dominante ou de monopole. Ils sont donc habituellement stables et ne sont pas exposés aux ralentissements de l’économie, et ne sont pas corrélés à d’autres catégories d’actif.

- Appariement de l’actif et du passif – Vu le caractère essentiel des actifs et la nature stable de leurs flux de trésorerie, ils peuvent soutenir des titres de créance à long terme de première qualité adaptés à l’appariement de l’actif et du passif.

- Investissements durables – Le financement d’infrastructures peut être garanti par des actifs ayant des caractéristiques positives liées aux facteurs environnementaux, sociaux et de gouvernance (ESG). Les nouvelles infrastructures sociales construites selon des normes environnementales élevées (Leadership in Energy et Environmental Design [LEED] certification*) et les projets d’énergie renouvelable qui peuvent contribuer à réduire les émissions globales de carbone sont des exemples d’investissements axés sur l’environnement.

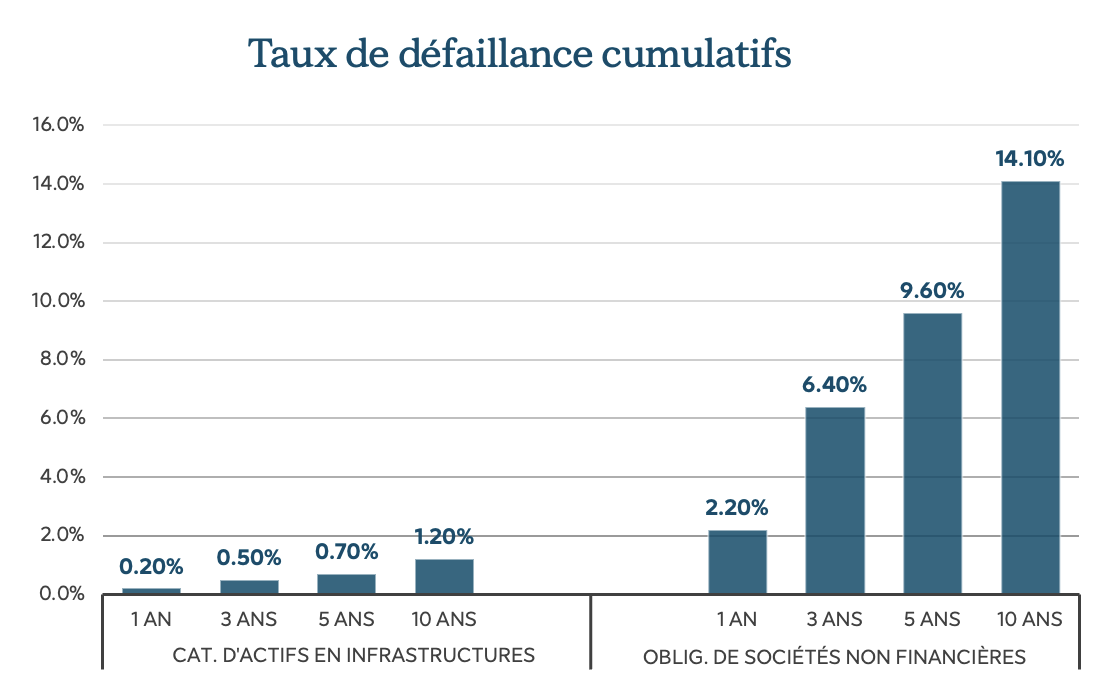

- Caractère cyclique et taux de défaillance plus faibles – Nous avons vu le financement d’infrastructures évoluer sur plusieurs cycles économiques et lors d’événements inattendus. Pensons à la bulle technologique, à la crise financière mondiale, à la pandémie de COVID-19 et au cycle inflationniste actuel. Au chapitre du taux de défaillance, le financement d’infrastructures a produit un rendement solide et plus constant que celui des titres de créance de sociétés de qualité équivalente. Comme on le voit dans le graphique ci-dessous, les taux de défaillance passés cumulatifs pour les placements dans les infrastructures sont nettement inférieurs à ceux du marché des créances élargi sur une période de près de quatre décennies.

Source : Taux de défaillance et de récupération de Moody’s pour les prêts bancaires de financement de projets, 1983-2021. Moody’s Investors Services, 4 avril 2023.

Selon nous, les faibles taux de perte, les avantages de la diversification et le potentiel positif des caractéristiques ESG pourraient faire du financement d’infrastructures une catégorie d’actif non seulement attrayante, mais aussi qui est très recherchée. Cela peut rendre la constitution et la sélection des actifs difficiles pour les investisseurs inexpérimentés dans ce secteur.

Les risques liés au financement d’infrastructures

Malgré les attributs pouvant être positifs des infrastructures, le financement d’infrastructures n’est pas un placement sans risques. Les investisseurs sont de plus en plus nombreux à affecter une partie de leur portefeuille au financement d’infrastructures. Les financements sont donc devenus de plus en plus audacieux et les services d’un gestionnaire d’actifs expérimenté peuvent s’avérer nécessaires pour évaluer et atténuer les risques liés aux différents placements. Voici quelques exemples de risques que les investisseurs peuvent rencontrer dans ce secteur :

- Exposition plus marquée au risque lié aux revenus – Dans le passé, les projets d’énergie renouvelable ont été financés dans le cadre d’un contrat d’achat d’énergie entièrement contractuel ou d’un tarif fixe et réglementé. Actuellement, la plupart des opérations comportent un élément de risque lié à la fluctuation des prix de l’électricité après l’échéance d’un contrat. De plus, dans certains cas, il n’y a même pas de contrat. Avec un effet de levier plus faible qu’un actif contractuel, il est certainement possible d’obtenir une note de première qualité. Mais nous croyons qu’il faut alors l’expertise appropriée pour comprendre le degré de levier qui est acceptable et à quel prix de l’électricité un projet produit suffisamment de flux de trésorerie pour couvrir ses titres de créance.

- Effet de levier plus élevé – Compte tenu des occasions de marché attrayantes dans les actifs en infrastructures, les promoteurs ajoutent désormais un effet de levier supplémentaire aux projets. La technologie éprouvée des panneaux solaires ou la robustesse des routes à péage pendant la pandémie de COVID 19 en sont des exemples. Cependant, quel est l’effet de levier à ne pas dépasser? Il est important de savoir quand une préférence récente peut altérer l’opinion d’un investisseur sur les risques inhérents à ces opérations.

- Exposition accrue aux infrastructures nouvelles – Défini comme l’exposition à un nouvel actif n’ayant pas fait ses preuves, le risque lié aux infrastructures nouvelles comprend souvent le risque de construction. Il peut s’agir, par exemple, d’une route à péage sans les volumes historiques ou de la construction d’un nouveau stade. La construction de ces nouveaux actifs peut coûter plus cher que prévu ou prendre plus de temps que budgété. Un niveau élevé d’expertise en gestion d’actifs peut aider à garantir que le risque de construction est atténué de manière appropriée et que le service de la dette est toujours payé dans des scénarios de baisse extrême si l’actif est exposé au risque de demande.

Ce qui précède ne représente que quelques exemples de la façon dont les financements d’infrastructures deviennent plus audacieux à mesure que des capitaux supplémentaires entrent dans ce domaine. Il y a beaucoup de nouveaux venus qui ne connaissent pas cette catégorie d’actifs. Ils investissent en raison des tendances récentes et de la demande à court terme des investisseurs, ce qui peut conduire à une exposition à des financements plus risqués que voulu.

Occasions de croissance futures

Quels sont les secteurs qui offrent de nouvelles occasions attrayantes? D’après nous, le numérique et les technologies propres sont deux nouveaux secteurs de croissance.

Numérique

Selon nous, l’évolution des infrastructures numériques commence seulement à se dessiner. Bien des pays ont établi des objectifs audacieux pour mettre en place des réseaux modernes de fibre optique afin de garantir que des vitesses de connexion minimales soient accessibles à tous (et pas seulement dans les zones à forte densité). En effet, la pandémie a encore fait ressortir l’importance de la connectivité à haut débit pour les entreprises et la vie quotidienne. Parmi les autres actifs numériques, on trouve les tours cellulaires, les entreprises de communication cherchant à optimiser leurs bilans et à financer les technologies de pointe. La construction de centres de données à grande échelle devrait aussi se poursuivre en raison de la migration continue vers l’infonuagique et de la croissance exponentielle de la consommation de données.

Les technologies propres

Les initiatives de placements durables peuvent aussi avoir un effet bénéfique. Même si elles comprennent la mise en œuvre d’un nombre accru de parcs solaires et éoliens, elles ont aussi une incidence sur d’autres secteurs comme le transport (train et traversiers), les propriétaires cherchant à moderniser leurs flottes pour atteindre des objectifs ambitieux de réduction des émissions. Nous nous attendons à ce qu’il y ait des possibilités de construction d’infrastructures pour recharger les véhicules électriques le long des réseaux routiers nationaux, à mesure que leur utilisation se généralise. Nous voyons aussi d’autres occasions dans le gaz naturel liquéfié à mesure que les pays en voie de développement abandonnent des sources de carburant comme le charbon.

Renseignements importants

Sauf indication contraire, tous les chiffres et estimations fournis proviennent de sources internes. Les points de données ont été calculés à l’interne à partir de données sur le marché obtenues à l’externe auprès de The Private Placement Monitor. Toutes les données, ainsi que tous les chiffres et commentaires, sont en date du 30 septembre 2023, à moins d’indication contraire.

La plupart des placements privés libellés en dollars américains sont évalués à l’externe, mais rien ne garantit que les actifs non cotés détenus en portefeuille obtiendraient les mêmes cotes s’ils étaient évalués de façon indépendante par de grandes agences d’évaluation du crédit.

Les renseignements fournis dans ce document ne doivent en aucun cas tenir lieu de conseils particuliers d’ordre financier, fiscal, juridique ou comptable ni en matière d’assurance et de placement. Ils ne doivent pas être considérés comme une source d’information à cet égard et ne constituent pas une offre d’achat ou de vente de valeurs mobilières, ni de services d’assurance ou de placement. Les investisseurs devraient obtenir l’avis d’un conseiller professionnel avant de prendre une décision en fonction des renseignements fournis dans ce document.

L’information peut présenter des renseignements ou des énoncés qui tiennent compte d’attentes ou de prévisions liées à des événements futurs. Les énoncés prospectifs sont de nature spéculative et peuvent faire l’objet de risques, d’incertitudes et d’hypothèses qui pourraient différer de façon importante des énoncés. Par conséquent, n’accordez pas de confiance excessive à ces énoncés prospectifs. Toutes les opinions et tous les commentaires formulés sont susceptibles de changer sans préavis et sont présentés de bonne foi sans responsabilité légale. Les opinions exprimées dans ce document sont celles de l’auteur. Elles ne reflètent pas nécessairement les opinions de Gestion SLC, ni celles des autres équipes des placements ou des sociétés affiliées de Gestion SLC.

Les rendements passés ne sont pas garants des résultats futurs. Il n’est pas garanti que les activités, les approches ou les volumes d’investissement passés les présentes seront maintenus dans le futur.

Gestion SLC est la marque qui désigne les activités de gestion d’actifs institutionnels de la Financière Sun Life inc. (la « Sun Life »). (la « Sun Life »), ainsi que les sociétés Sun Life Capital Management (U.S.) LLC, aux États-Unis, et Gestion de capital Sun Life (Canada) inc., au Canada. La société Gestion de capital Sun Life (Canada) inc. est inscrite comme gestionnaire de portefeuille, gestionnaire de fonds de placement et courtier sur le marché dispensé au Canada, et comme directeur des placements de produits dérivés en Ontario. La société Sun Life Capital Management (U.S.) LLC est inscrite comme conseiller en placement auprès de la Securities et Exchange Commission des États-Unis. Elle est également inscrite comme Commodity Trading Advisor (conseiller en opérations sur marchandises) et Commodity Pool Operator (gestionnaire de fonds marché à terme) auprès de la Commodity Futures Trading Commission en vertu du Commodity Exchange Act. De plus, elle est membre de la National Futures Association. L’inscription comme conseiller en placement ne sous-entend aucun niveau particulier de compétence ou de formation. Aucune garantie n’est donnée quant à l’atteinte de l’objectif de toute solution de placement privé. Comme pour toute stratégie, le jugement du conseiller quant à la valeur relative des titres sélectionnés pour le portefeuille peut s’avérer fautif.

Aucune partie du présent document ne peut être i) reproduite, photocopiée ou polycopiée, de quelque façon que ce soit et dans quelque format que ce soit, ni être ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un directeur ou un agent autorisé du destinataire, sans le consentement écrit préalable de Gestion SLC.

* Pour en savoir plus sur le système de certification LEED, rendez-vous sur www.usgbc.org/leed. (en anglais)

© 2023, Gestion SLC.

SLC-20231030-3188297