décembre 2023: suivi trimestriel de l’inflation

Dans notre publication, il est question de l’accélération de l’inflation de base, de la liquidité réduite des obligations à rendement réel et de l’amélioration des conditions du marché pour l’adoption d’une stratégie axée sur l’inflation américaine.

Gestionnaire de portefeuille en vedette

Steve Morris, CFA

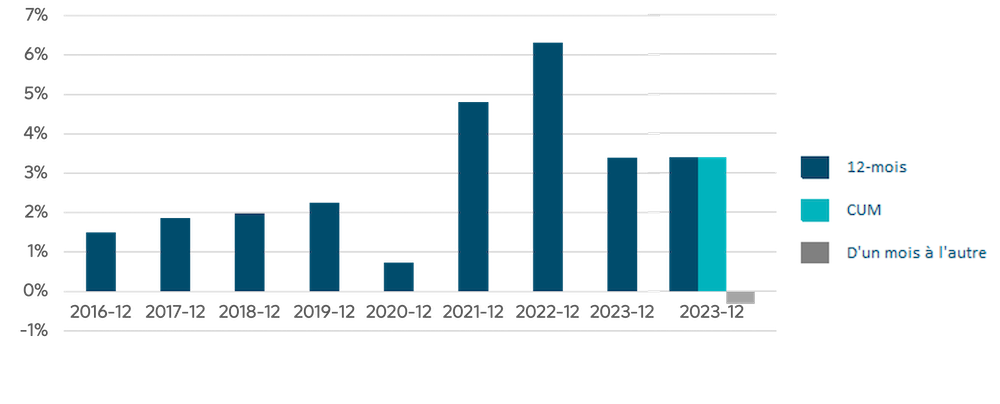

L'avis de Steve Morris : « L’accélération de l’inflation de base montre que les pressions sous-jacentes sur les prix persistent. Cela pourrait retarder le moment de la première baisse de taux par la Banque du Canada. En décembre, l’IPC global a augmenté de 3,4 % sur 12 mois (figure 1), ce qui correspond au consensus du marché. Ce taux reste au-delà de la fourchette cible de 1 % à 3 %. La hausse de l’inflation sur 12 mois observée en décembre n’était pas vraiment une surprise en raison de l’effet de glissement annuel causé par la baisse importante des prix de l’énergie à la même période l’année précédente. »

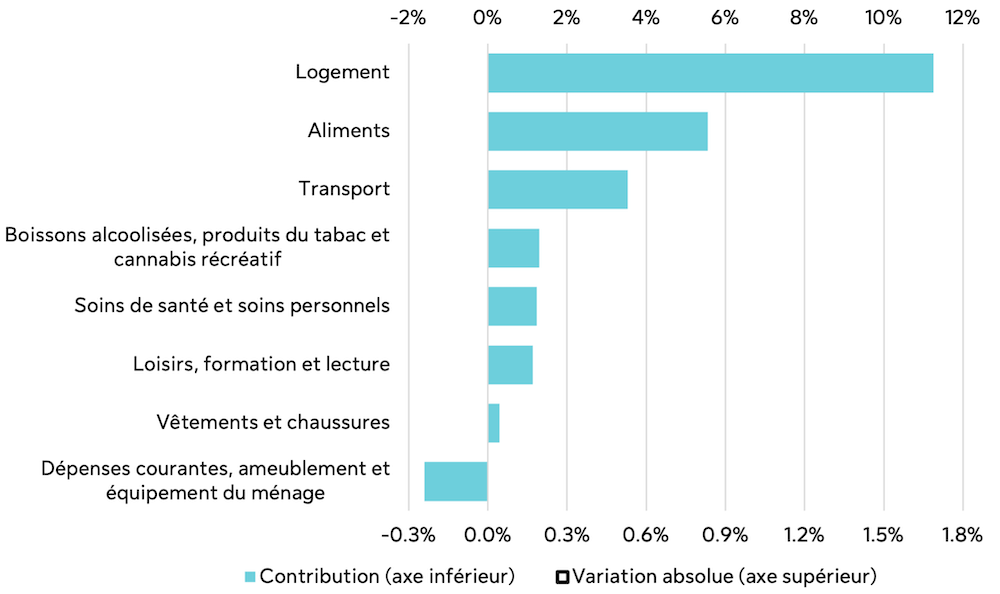

Le logement demeure un facteur déterminant de l’inflation globale. Il représente 1,7 % de l’inflation sur 12 mois (figure 2). La croissance des prix du logement s’est accélérée sur 12 mois, tant pour la location que pour l’achat, avec des hausses respectives de 7,5 % et 6,7 %.

La hausse des prix des aliments est tenace. En décembre, elle a été de 5,0 % sur 12 mois, comme en novembre.

Les prix de l’essence ont diminué d’un mois à l’autre. Ils ont toutefois augmenté de 1,4 % sur 12 mois en raison de l’effet de glissement annuel causé par la baisse importante des prix de l’énergie en décembre de l’année précédente. L’augmentation des prix de l’essence sur 12 mois a fortement contribué à la hausse de l’IPC global en décembre.

Figure 1 : Variation de l’IPC

Indice des prix à la consommation mensuel, données non désaisonnalisées, variation sur 12 mois, depuis le début de l’année et d’un mois à l’autre, Statistique Canada (graphique 18-10-0004-01)

Figure 2 : Contribution des secteurs à l’IPC global sur un an – Canada

Portail de l’Indice des prix à la consommation de la Banque du Canada

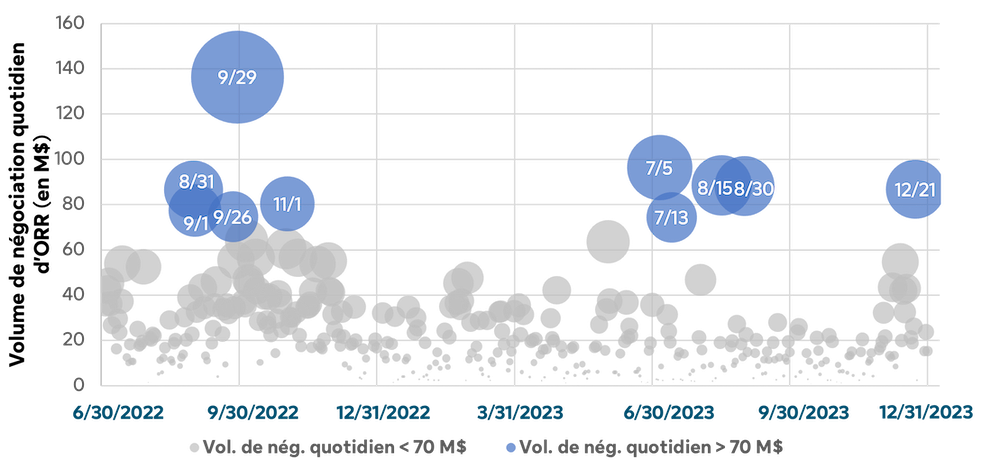

L’avis de Steve Morris : « Les obligations à rendement réel (ORR) étant moins liquides, des relations solides avec les courtiers et l’expérience du marché sont des facteurs clés pour être au courant des occasions d’obtenir des répartitions importantes et de mettre en œuvre de nouveaux mandats d’ORR à des prix efficients. »

Figure 3 : Volume de négociation d’ORR

Bloomberg

Les activités de négociation d’obligations à rendement réel ont été faibles au T4, ce qui est conforme à la tendance observée depuis que le gouvernement canadien a cessé d’émettre de tels titres en novembre 2022 (figure 3). Le volume de négociation quotidien a généralement été peu élevé au cours du trimestre, sauf pour quelques meilleures journées en décembre (87 M$ le 21 décembre, par exemple). Ces hausses ponctuelles ont pu découler de la croissance des activités de transfert des risques associés aux régimes de retraite indexés.

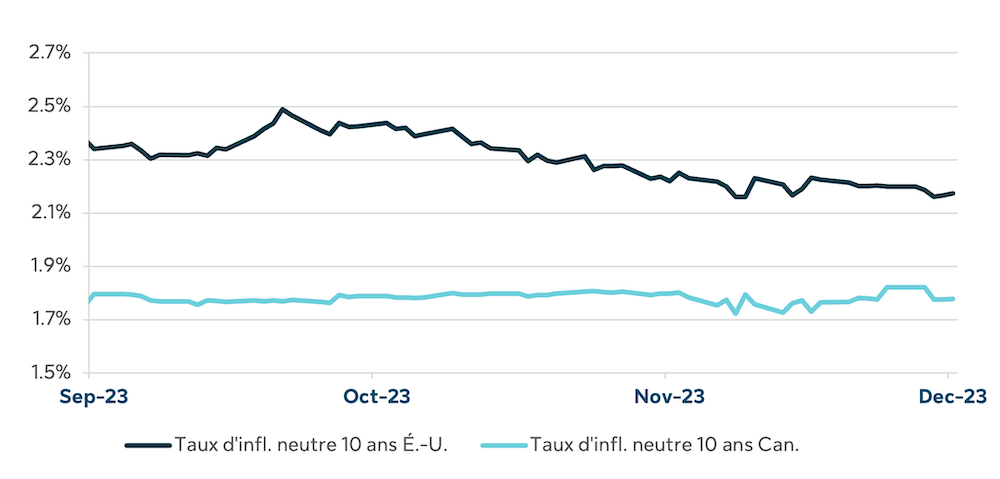

Nous continuons de surveiller les points d’entrée pour les Clients qui songent à recourir à d’autres types d’instruments pour se protéger contre l’inflation au Canada (p. ex. : titres du Trésor américain et swaps américains indexés sur l’inflation). Au cours du dernier trimestre, l’écart entre le taux américain et le taux canadien d’inflation neutre sur 10 ans est passé de 54 pb à 40 pb (figure 4). Même si le coût d’une stratégie axée sur l’inflation américaine reste élevé, cela indique que les conditions du marché se sont améliorées.

Figure 4 : Taux d’inflation neutre sur 10 ans – É.-U. et Canada

Bloomberg

FOR MORE INFORMATION: SLC.info@sunlife.com

The content of this presentation is intended for institutional investors only. It is not for retail use or distribution to individual investors. All investments involve risk including the possible loss of capital. This presentation is for informational and educational purposes only. Past performance is not a guarantee of future results.

Unless otherwise stated, all figures and estimates provided have been sourced from the Bank of Canada. Unless otherwise noted, all references to “$” are in CAD. Any reference to a specific asset does not constitute a recommendation to buy, sell or hold or directly invest in it. It should not be assumed that the recommendations made in the future will be profitable or will equal the results of the assets discussed in this document.

The information contained in this presentation is not intended to provide specific financial, tax, investment, insurance, legal or accounting advice and should not be relied upon and does not constitute a specific offer to buy and/or sell securities, insurance or investment services. Investors should consult with their professional advisors before acting upon any information contained in this presentation.

The information may present materials or statements which reflect expectations or forecasts of future events. Such forward-looking statements are speculative in nature and may be subject to risks, uncertainties and assumptions and actual results which could differ significantly from the statements. As such, do not place undue reliance upon such forward-looking statements. All opinions and commentary are subject to change without notice and are provided in good faith without legal responsibility.

SLC Management is the brand name for the institutional asset management business of Sun Life Financial Inc. (“Sun Life”) under which Sun Life Capital Management (U.S.) LLC in the United States, and Sun Life Capital Management (Canada) Inc. in Canada operate.

Sun Life Capital Management (Canada) Inc. is a Canadian registered portfolio manager, investment fund manager, exempt market dealer and, in Ontario, a commodity trading manager. Sun Life Capital Management (U.S.) LLC is registered with the U.S. Securities and Exchange Commission as an investment adviser and is also a Commodity Trading Advisor and Commodity Pool Operator registered with the Commodity Futures Trading Commission under the Commodity Exchange Act and Members of the National Futures Association. In the U.S., securities are offered by Sun Life Institutional Distributors (U.S.) LLC, an SEC registered broker-dealer and a member of the Financial Industry Regulatory Authority (“FINRA”).

© 2023, SLC Management.

CPI change (figure 1)

12-month, YTD, and MoM change in the Statistics Canada Consumer Price Index, monthly, not seasonally adjusted (Table 18-10-0004-01)

Canada headline CPI contribution year-over-year (figure 2)

Bank of Canada Consumer Price Index Portal

Breakeven inflation rates (figure 3)

Bloomberg

“FTSE®” is a trade mark of FTSE® International Limited and is used under license.

No part of this material may, without SLC Management’s prior written consent, be (i) copied, photocopied or duplicated in any form, by any means, or (ii) distributed to any person that is not an employee, officer, director, or authorized agent of the recipient.

© SLC Management, 2023

SLC-20240126-3350819