Jusqu’à présent, les dividendes reçus sur les actions de sociétés canadiennes (tant ordinaires que privilégiées) étaient exonérés d’impôt, ce qui conférait à ces catégories d’actifs un avantage après impôt non négligeable par rapport aux autres placements. Le nouveau budget indique que le gouvernement a l’intention de modifier la Loi de l’impôt sur le revenu afin de traiter les dividendes reçus sur les actions canadiennes détenues par des institutions financières comme un revenu d’entreprise.

D’après une analyse des documents réglementaires, nous estimons que les assureurs canadiens détiennent au moins 12 % des actions privilégiées en circulation au Canada1. En fait, les actions privilégiées sont la troisième catégorie d’actif la plus populaire chez les assureurs de dommages canadiens, après les obligations et les actions ordinaires. Cela s’explique en partie par un traitement fiscal et un traitement du capital traditionnellement favorables.

Ce nouveau traitement est le dernier en date d’une longue série d’obstacles touchant les actions privilégiées :

- Les banques émettent de plus en plus d’obligations de catégorie 1 supplémentaires (obligations AT1) – des obligations convertibles conditionnées hybrides – au lieu d’actions privilégiées. Cela a eu pour effet de réduire la liquidité sur le marché des actions privilégiées.

- En raison des règles de la Norme internationale d’information financière (IFRS) 17 sur la fixation des taux d’actualisation, les assureurs pourraient avoir de la difficulté à utiliser le rendement d’une action privilégiée pour contribuer à augmenter le taux d’actualisation du passif.

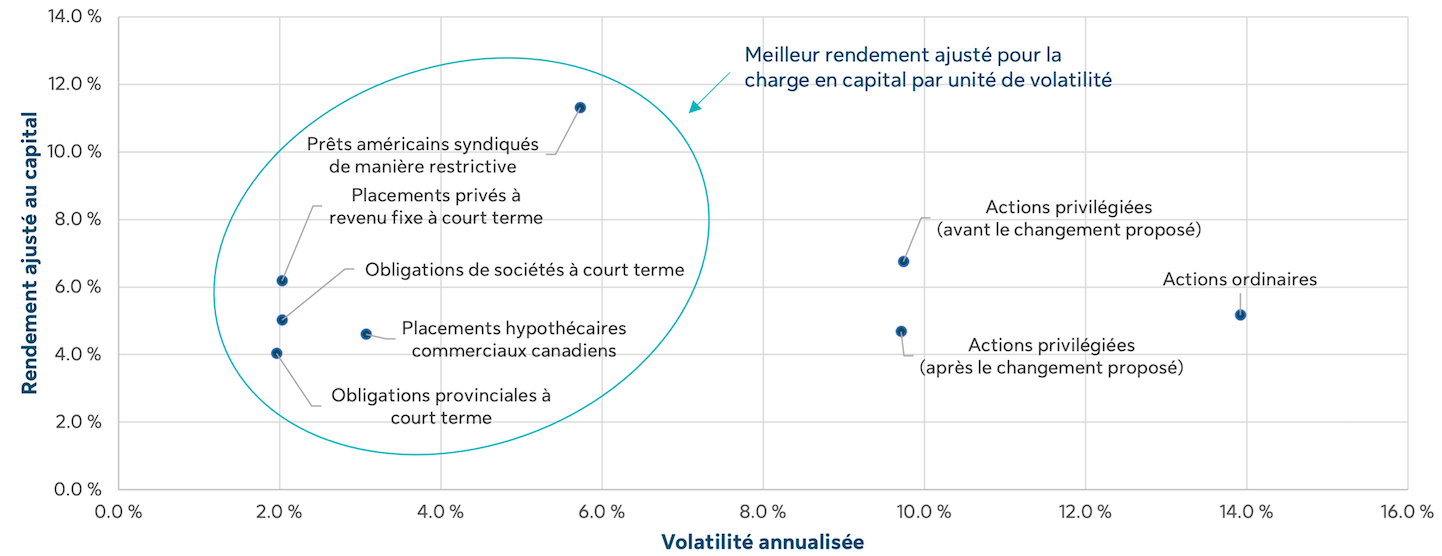

Du fait de la modification des règles fiscales, nous prévoyons que les compagnies d’assurance chercheront de plus en plus à réduire leur exposition aux actions privilégiées. Nous vous présentons ci-dessous quelques instruments susceptibles de tirer profit de ce changement.2

Rendement ajusté au capital par rapport à la volatilité annualisée

Source : Bloomberg, Bureau du surintendant des institutions financières, 2023.

Titres AT1

Ces titres ont été créés après la crise financière mondiale de 2008 et sont généralement considérés comme les successeurs logiques des actions privilégiées, étant donné leurs similitudes du point de vue des émetteurs et de la structure du capital. Ces nouveaux titres de capital permettent aux banques de satisfaire aux exigences en matière de fonds propres de catégorie 1 et ont été créés par les autorités de réglementation pour aider une banque donnée à se recapitaliser pendant les périodes de stress. Cependant, leur traitement fiscal relativement désavantageux en fait habituellement un substitut direct médiocre.

Actions ordinaires

Ces actions sont susceptibles de générer un rendement après impôt plus élevé que les actions privilégiées. Cependant, elles augmentent le niveau de volatilité et la charge en capital. Les actions ordinaires étant la deuxième catégorie d’actif la plus populaire chez les assureurs de dommages, de nombreux assureurs pourraient déjà avoir une exposition importante à ces instruments et ne pas souhaiter l’augmenter. De plus, les assureurs qui se concentraient auparavant sur les actions ordinaires versant des dividendes souhaiteront peut-être abandonner cette catégorie d’actif en raison des changements proposés.

Placements privés à revenu fixe à court terme de première qualité

Les placements privés à revenu fixe à court terme peuvent procurer un rendement après impôt plus élevé que les actions privilégiées. De plus, ils entraînent une charge en capital relativement moins élevée. Cependant, comme il s’agit d’actifs négociés sur le marché privé, ils sont moins liquides que les actions privilégiées. De plus, comme ils peuvent être considérés comme des prêts commerciaux au sens de la Loi sur les sociétés d’assurances, les assureurs de dommages dont les placements en prêts commerciaux approchent la limite de 5 % pourraient ne pas avoir la capacité nécessaire pour investir dans ces instruments.

Prêts hypothécaires commerciaux

Ces prêts hypothécaires peuvent procurer un rendement semblable à celui des actions privilégiées, avec une charge en capital moindre. Cependant, comme les placements privés à revenu fixe à court terme, les prêts hypothécaires commerciaux forment une catégorie d’actif peu liquide. Ils sont moins susceptibles d’être considérés comme des prêts commerciaux, tout dépendant de la structure de mise en œuvre, et ne seront donc peut-être pas pris en compte dans la limite de 5 % applicable aux prêts commerciaux mentionnée ci-dessus.

Prêts bancaires syndiqués de manière restrictive

Ces titres sont censés procurer un rendement après impôt plus élevé que les actions privilégiées, avec une volatilité prévue moindre. Ils entraînent toutefois une charge en capital plus élevée et leur qualité moindre pourrait poser des difficultés à certains comités d’investissement. Certains assureurs pourraient décider de remplacer les actions privilégiées par une combinaison de prêts bancaires syndiqués de manière restrictive et d’obligations provinciales pour abaisser la charge en capital plus élevée.

Conclusion

Étant donné que le budget sera probablement bientôt adopté, nous recommandons aux assureurs de dommages de passer en revue leur répartition de l’actif, en particulier leur exposition aux actions privilégiées. Nous pensons que plusieurs catégories d’actifs de plus en plus populaires chez les assureurs de dommages offrent de bonnes options de rechange tout en permettant de diversifier les portefeuilles.

Nous serions heureux de discuter de ces options plus en détail avec vous pour voir comment elles pourraient s’appliquer à différentes situations. Pour en savoir plus, veuillez communiquer avec votre personne-ressource de l’équipe des ventes de Gestion SLC.

1. Sources : Bureau du surintendant des institutions financières, AM Best, Groupe TMX Limitée, 2023.

2. Sources: Bureau du surintendant des institutions financières, FTSE, Groupe TMX Limitée, 2023. Sauf indication contraire, toutes les données sont au 31 décembre 2022. Le rendement attendu pour l’indice S&P/TSX Actions privilégiées reflète le taux courant total. Le rendement attendu pour le S&P/TSX Actions privilégiées avant le changement proposé reflète l’avantage de ne pas payer les taxes, assumant un taux de taxation de 27%. Le rendement attendu pour l’indice S&P/TSX Actions ordinaires reflète l’hypothèse de taux de rendement attendu de 8.2%. Le taux de rendement attendu pour les autres classes d’actifs reflète le taux de rendement à maturité. Placements privés à revenu fixe à court terme calculé selon le taux de rendement du FTSE obligations de sociétés à court terme + une prime d’illiquidité de 157 pb. Prêts américains syndiqués de manière restrictive calculé selon le taux de rendement de l’indice S&P Prêts à effet de levier + une prime de petite capitalisation de 345 bp. Les charges estimées de risque de crédit/marché TCM ont été calculées à l’interne basé sur les règles du Test de Capital Minimum du BSIF (TCM). Le rendement ajusté au capital a été calculé en déduisant du rendement attendu pour chaque classe d’actif un coût de capital de 10% basé sur la charge estimée de risque de crédit/marché TCM.

Les renseignements fournis dans cet article ne doivent en aucun cas tenir lieu de conseils particuliers d’ordre financier, fiscal, juridique ou comptable ni en matière d’assurance et de placement. Ils ne doivent pas être considérés comme une source d’information à cet égard et ne constituent pas une offre d’achat ou de vente de valeurs mobilières, ni de services d’assurance ou de placement.

Les investisseurs devraient obtenir l’avis d’un conseiller professionnel avant de prendre une décision en fonction des renseignements fournis dans cet article. Ce document peut onsequen des renseignements ou des énoncés qui tiennent compte d’attentes ou de prévisions liées à des événements futurs. Les énoncés prospectifs sont de nature onsequent et peuvent faire l’objet de risques, d’incertitudes et d’hypothèses qui pourraient différer de façon importante des énoncés. Par onsequent, n’accordez pas de confiance excessive à ces énoncés prospectifs. Toutes les opinions et tous les commentaires formulés sont susceptibles de changer sans préavis et sont présentés de bonne foi sans responsabilité légale.

Le contenu du présent document est destiné uniquement aux investisseurs institutionnels. Il ne doit pas être utilisé ni distribué auprès d’épargnants individuels. Les renseignements contenus dans ce document ne doivent en aucun cas tenir lieu de conseils particuliers d’ordre financier, fiscal, juridique ou comptable ni en matière d’assurance et de placement. Ils ne doivent pas être considérés comme une source d’information à cet égard et ne constituent pas une offre d’achat ou de vente de valeurs mobilières, ni de services d’assurance ou de placement. Les investisseurs devraient obtenir l’avis d’un conseiller professionnel avant de prendre une décision en fonction des renseignements qui figurent dans le présent document.

Des données ESG de tiers sont utilisées dans nos évaluations exclusives du risque ESG. En l’absence de normes et de définitions réglementaires communes en matière de facteurs ESG, ces données peuvent ne pas être cohérentes d’un fournisseur à l’autre et sont sujettes à modification.

Ce document peut contenir des exemples du programme de recherche ESG interne de la société et ne vise pas à représenter le rendement d’un produit ou d’une stratégie en particulier, ni les modalités de placement ou de pondération d’un produit ou d’une stratégie en particulier à un moment donné. Les méthodes, notations et facteurs ESG de Gestion SLC peuvent varier avec le temps. Les renseignements relatifs aux pratiques ESG d’une société obtenus au moyen de rapports de tiers peuvent ne pas être exacts ou exhaustifs et sont sujets à changement.

La marque Gestion SLC désigne les activités de gestion d’actifs institutionnels de la Financière Sun Life inc. (la « Sun Life »), ainsi que les sociétés Sun Life Capital Management (U.S.) LLC aux États-Unis et Gestion de capital Sun Life (Canada) inc. au Canada.

La société Gestion de capital Sun Life (Canada) inc. est inscrite comme gestionnaire de portefeuille, gestionnaire de fonds de placement et courtier sur le marché dispensé au Canada, et comme gestionnaire d’opérations sur marchandises en Ontario. La société Sun Life Capital Management (U.S.) LLC est inscrite comme conseiller en placement auprès de la Securities and Exchange Commission des États-Unis. Elle est également inscrite comme Commodity Trading Advisor (conseiller en opérations sur marchandises) et Commodity Pool Operator (gestionnaire de fonds marché à terme) auprès de la Commodity Futures Trading Commission en vertu du Commodity Exchange Act. De plus, elle est membre de la National Futures Association.

BentallGreenOak, InfraRed Capital Partners (InfraRed) et Crescent Capital Group (Crescent) font aussi partie de Gestion SLC.

BentallGreenOak est un conseiller en gestion de placements immobiliers à l’échelle mondiale et un fournisseur de services immobiliers. Aux États-Unis, les fonds immobiliers sont offerts par BentallGreenOak (U.S.) Limited Partnership, société inscrite comme conseiller en placement auprès de la SEC, ou par Sun Life Institutional Distributors (U.S.) LLC, société de courtage inscrite auprès de la SEC et membre de la Financial Industry Regulatory Authority (« FINRA »). Au Canada, les fonds immobiliers sont offerts par BentallGreenOak (Canada) Limited Partnership, BGO Capital (Canada) Inc. ou Gestion de capital Sun Life (Canada) inc. La société BGO Capital (Canada) Inc. est inscrite comme gestionnaire de portefeuille et courtier sur le marché dispensé au Canada, et comme gestionnaire de fonds de placement en Colombie-Britannique, en Ontario et au Québec.

InfraRed Capital Partners est un gestionnaire international de placements axé sur les infrastructures. Exerçant ses activités partout sur la planète, la société gère des capitaux propres dans plusieurs fonds privés et cotés, principalement pour des investisseurs institutionnels du monde entier. Les activités d’InfraRed Capital Partners Ltd. sont autorisées et réglementées au Royaume-Uni par la Financial Conduct Authority.

Crescent Capital Group LP est un gestionnaire mondial de placements spécialisé dans le crédit alternatif et un conseiller en placement inscrit auprès de la Securities and Exchange Commission des États-Unis. Crescent est un investisseur de premier plan dans le crédit mezzanine, les prêts directs sur le marché intermédiaire en Europe et aux États-Unis, les obligations à rendement élevé et les prêts consortiaux importants. Sauf indication contraire, tous les chiffres et toutes les estimations fournis proviennent de sources internes et sont en date du 31 décembre 2020. Sauf indication contraire, tous les montants en dollars ($) sont exprimés en dollars canadiens.

Sauf indication contraire, tous les chiffres et toutes les estimations fournis proviennent de sources internes et sont à jour à la date de la présentation. Toutes les données peuvent changer.

Ce document peut présenter des renseignements ou des énoncés qui tiennent compte d’attentes ou de prévisions liées à des événements futurs. Les énoncés prospectifs sont de nature spéculative et peuvent faire l’objet de risques, d’incertitudes et d’hypothèses qui pourraient différer de façon importante des énoncés. Par conséquent, n’accordez pas de confiance excessive à ces énoncés prospectifs. Toutes les opinions et tous les commentaires formulés sont susceptibles de changer sans préavis et sont présentés de bonne foi sans responsabilité légale.

Aucune partie du présent document ne peut être i) reproduite, photocopiée ou polycopiée, de quelque façon que ce soit et dans quelque format que ce soit, ni être ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un directeur ou un agent autorisé du destinataire, sans le consentement écrit préalable de Gestion SLC.

© Gestion SLC, 2023.

SLC-20230412-2837371